原標題:軟銀能否扳回一城?「不差錢的」互聯網保險公司Lemonade啟動上市

現金流壓力或許並非是Lemonade選擇上市的首要原因,那真正的原因究竟是什麽呢?繼Uber業績不利、WeWork公開發行失敗後,流年不利的軟銀能通過Lemonade扳回一局嗎?

記得風雲君剛畢業找工作的時候,每天總能接到各家保險公司的招聘電話;日常生活中,風雲君也時常能接到推銷保險產品的陌生來電。

隨著年紀和體重的增長,風雲君突然發現:身邊原本從事各行各業的親朋好友中,轉行賣保險的也越來越多了。

風雲君不禁陷入了沉思……

風雲君此前研究過一家百年保險巨頭、傳統壽險公司的代表——友邦保險(1299.HK),以及《一文教你讀懂保險公司財報│風雲課堂》,另外還有諸多優質第三方研報,感興趣的老鐵請下載市值風雲App搜索相關研報。

今天我們來看點新鮮的——互聯網保險公司Lemonade Inc.(擬上市代碼:LMND.N)。

一、軟銀參與兩輪融資

美東時間6月8日,Lemonade向SEC遞交了招股書。

Lemonade計劃在紐約證券交易所上市,擬發行代碼為「LMND」。承銷商包括高盛集團(GS.N)和摩根士丹利(MS.N)在內。

招股書並未披露Lemonade擬發行的普通股數目和發行價區間,但顯示IPO募資金額不超過1億美元。

隨著新冠病毒肺炎的流行在全球範圍內減弱,美股IPO市場開始回暖。

6月3日在納斯達克上市的華納音樂(WMG.O),募資規模達19億美元,目前市值已超160億美元;

美國二手車交易平台Vroom(VRM.O)在6月9日上市當天,截至收盤時較發行價大漲117%;

生物療法公司Royalty Pharma plc(RPRX.O)在6月16日上市,籌資規模達22億美元,打破華納音樂的記錄,成為今年以來美股市場最大規模的IPO。

風雲君此時關注Lemonade的原因,主要出於好奇:軟銀投資的互聯網保險公司長咩樣?

眾所周知,軟銀投資的兩家公司:已經上市的Uber(UBER.N)和IPO失敗的WeWork,去年在美股市場似乎不太受歡迎,同時也坑慘了軟銀及其願景基金的業績。

據招股書披露,軟銀參與了Lemonade的兩輪融資。

2018年3月的C輪融資中,Lemonade向包括General Catalyst Partners和軟銀子公司在內的投資者,以每股13.80美元的價格,共出售8,703,846股優先股,總價值約1.2億美元。

2019年6月和2019年9月的D輪融資中,Lemonade向包括General Catalyst Partners和軟銀子公司在內的投資者,以每股42.21美元的價格,共出售7,107,930股優先股,總價值約3億美元。

招股書並未披露軟銀和General Catalyst Partners的具體持股比例。

但根據協議,Lemonade目前合計發行的31,557,107股可轉換優先股(包括此前A輪和B輪融資中出售的可轉換優先股)將在IPO後自動轉換為相等數量的普通股。

屆時,軟銀和General Catalyst Partners將各自持有Lemonade 5%以上的普通股。

Lemonade或將是軟銀投資的最新一家成功上市的公司。

這是只香餑餑,還是又一只坑爹貨呢?

二、人工智能驅動的商業模式

Lemonade於2015年由Daniel Schreiber和Shai Wininger創立,在美國、德國和荷蘭提供財產保險,其中主要是面向租客和業主的保險。

在風雲君看來,這是一家以人工智能為特色的互聯網保險公司。

招股書稱:「Lemonade 正在從頭開始重建數字基板和創新商業模式上的保險。通過利用技術、數據、人工智能、當代設計和行為經濟學,我們相信我們正在使保險變得更令人愉快、更便宜、更精確、更具社會影響力。」

Lemonade直接面向消費者的是一個名為「CX.AI」的人工智能機器人平台,包括銷售機器人「瑪雅(AI.MAYA)」和索賠機器人「吉姆(AI.JIM)」。

當客戶有購買保險的意圖時,需要在公司網站上與「瑪雅」進行兩分鍾的聊天。「瑪雅」從聊天中收集並處理客戶信息,然後推薦相應的保險產品及報價,並促成交易達成。

而當客戶申請索賠時,可直接聯系「吉姆」。招股書稱,截至2020年3月31日,公司96%的「首次損失通知(FONL)」通過「吉姆」來處理。

Lemonade認為,與傳統保險公司相比,它的優勢在於能夠以更低的邊際成本運營業務。

公司認為,利用人工智能技術及時理解和解決客戶的請求,而無需人工幹預,能夠以更低的成本和更少的員工為客戶提供更好的體驗。

舉個例子,當購買了財產保險的租客搬家並向保險公司申報時,保險公司需要完成一系列事項:

取消租客的現有保單、評估新住址的風險、將原保單轉移到新保單、為新保單定價、處理客戶付款、通過電子郵件將新保單發送給客戶。

而Lemonade的人工智能平台處理這個過程只需幾秒鍾。

公司稱,目前人工智能平台CX.AI處理了大約三分之一的顧客請求。

據披露,截至2017年12月31日,只有6%的顧客請求通過CX.AI處理,而這個比例在兩年多的時間里增長了5倍,截至2020年3月31日達到32%。

另外,公司在招股書中披露的一個行業對比數據也引起了風雲君的注意。

截至2020年3月31日,Lemonade共有329名雇員,其中193名位於美國,其餘雇員位於美國以外地區,主要集中在以色列。

公司稱,截至招股書發布日,公司員工人均顧客數超過2000人。相比之下,美國主要的傳統保險公司員工的人均客戶數為150-450人。

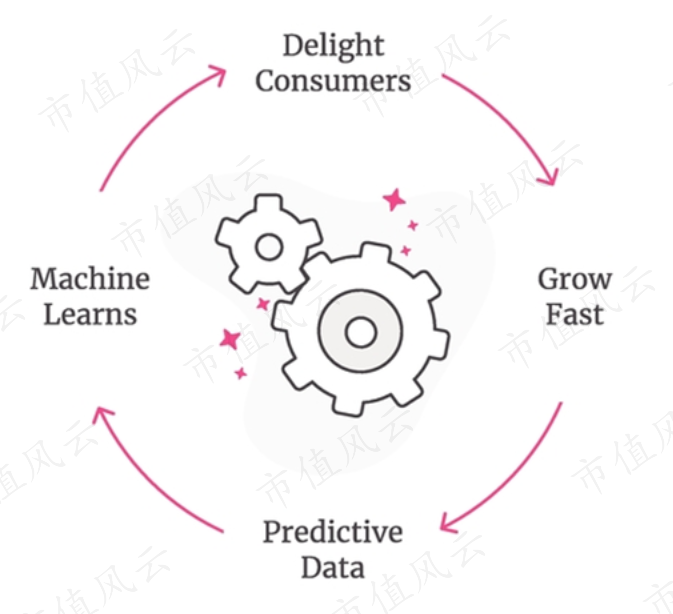

公司將其商業閉環描述為「機器學習——取悅消費者——快速增長——預測性數據」的模式:

以機器學習為主的人工智能平台旨在為消費者提供更好的體驗,刺激快速增長,同時產生高度預測性的數據,同時這些數據使得平台更好地評估風險和取悅消費者,刺激進一步的增長……

Lemonade的商業模式是否成立呢?還是先看業績表現。

三、未實現盈利的成長型公司

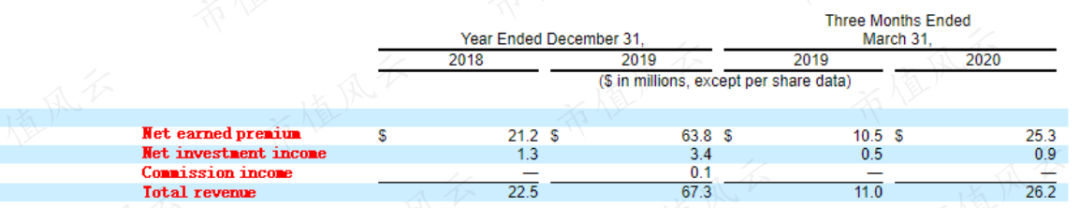

Lemonade在招股書中僅提供了2018年及2019年、2019年一季度及2020年一季度這4個時間段的GAAP財務數據。

從過去短期來看,公司的收入增長極快,但虧損也在擴大,收入增幅要高於同期虧損擴大的幅度。

2019年,公司收入6730萬美元,較2018年的2250萬美元同比增長199%;2020年一季度,公司收入2620萬美元,較2019年一季度的1100萬美元同比增長138%。

不過,公司自2015年開展業務以來,一直沒有盈利。

2019年,公司淨虧損1.085億美元,較2018年的淨虧損5290萬美元同比擴大105%;2020年一季度,公司淨虧損3650萬美元,較2019年一季度的淨虧損2160萬美元同比擴大69%。

此外,招股書披露,截至2019年末的累計淨虧損為1.983億美元,這意味著公司目前為止超過一半的累計淨虧損發生在2019年。

同樣是在2019年,公司收入和淨虧損均大幅增長,打破歷史記錄。

據第三方數據披露,美國前三大財產保險公司依次為:State Farm Group、伯克希爾·哈撒韋(BRK_A.N)和好事達保險(ALL.N),這三家均為傳統保險公司,每年均能實現盈利。

至少從目前來看,Lemonade在招股書中強調的「利用人工智能實現傳統保險公司所不具備的低邊際成本優勢」尚未在利潤當中體現出來。

(一)收入端分析

公司的收入來自三部分:(1)已賺取淨保費;(2)淨投資收益;(3)傭金收入。

(1)已賺取淨保費(Net earned premium):指公司從總承保保費中確認保費收入的部分,再扣除公司支付給第三方再保險公司的確認保費後的剩餘部分。

(2)淨投資收益(Net investment income):指公司的投資權益資本投資於現金、美國國庫券、票據及其他由美國政府發行或擔保的債券所獲得的收益。公司向客戶收取的保費,扣除客戶索賠付款的剩餘部分即投資權益資本。

(3)傭金收入(Commission income):公司向客戶銷售第三方保險公司的保單所賺取的傭金。此外,公司對第三方保險產品不承擔承保風險。

已賺取淨保費和淨投資收益是公司的實質性收入來源。2019年,已賺取淨保費和淨投資收益的收入占比分別為94.8%和5.1%。

與許多互聯網軟件公司的軟件銷售收入類似,保險公司的保費收入是在保單期限內按比例確認的。

Lemonade的保單期限一般為一年,公司按月確認保費收入。

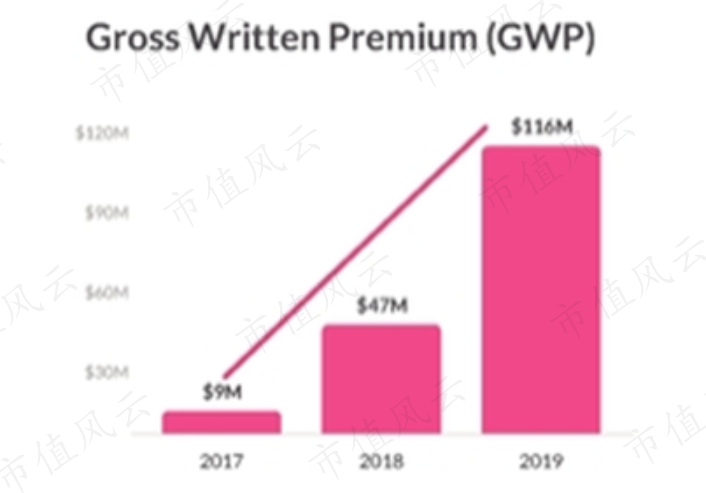

總承保保費(Gross Written Premium,GWP),指公司在保單期限內預計能收到的金額,這是保險公司按比例確認保費收入的基礎。

Lemonade的總承保保費從2017年的900萬美元,增長到2018年的4700萬美元,並在2019年達1.16億美元,2018年和2019年的增幅分別為422%和147%。

2020年一季度,公司總承保保費為3800萬美元,較2019年一季度的1930萬美元同比增長97%。

總承保保費的增速明顯高於同期收入的增速,說明並非全部的總承保保費最終都能轉換為公司收入。

其中一個原因是公司進行了「再保險」。

保險公司是典型的資本密集型企業,美國和歐盟的監管機構要求保險公司按照一定的比例持有 「補充資本(Surplus Capital)」。

對於年輕的保險公司來說,補充資本的規定比例通常更高。

據招股書披露,在沒有再保險的情況下,公司需要為每賣出的1美元保費預留高達50美分的補充資本,即「2:1」的比例。

通過再保險,保險公司可以將一定比例的保費及相應的索賠轉移給第三方再保險公司,監管機構要求的補充資本比例也會降低。

據招股書披露,由於進行了再保險,公司目前補充資本的比例約為「7:1」。

公司將再保險比例定義為:「分出已賺取保費」占「已賺取總保費」的百分比。

其中,「已賺取總保費(Gross earned premium)」指公司從總承保保費中確認的保費金額。

公司從已賺取總保費中轉移給第三方再保險公司的保費金額,即「分出已賺取保費(Ceded earned premium)」。

而「已賺取總保費」扣除「分出已賺取保費」,即「已賺取淨保費」,這才是公司的收入。

2018年和2019年,公司的再保險比例分別為16.2%和15.5%。2020年一季度,再保險比例為17%,而2019年一季度為16%。

雖然,再保險可以降低保險公司的承保風險和監管規定的補充資本比例,實現資本效率的最大化。

但另一方面,在總承保保費不變的前提下,保險公司選擇的再保險比例越高,最終確認為保險公司本身的收入將越少。

(二)成本端分析

公司的期間費用包括五個部分:

(1)損失及損失調整費用淨額(Loss and loss adjustment expense, net,簡稱「LAE」):指公司向投保人支付的保險索賠金額,其中不包括轉讓給再保險公司的部分;

(2)其他保險開支(Other insurance expense):這部分主要是與公司承保業務直接相關的費用,包括支付給承保團隊的薪酬和傭金、公司支付的保費稅、向客戶免收的信用卡處理費;

(3)銷售費用(Sales and marketing);

(4)研發費用(Technology development);

(5)管理費用(General and administrative)。

銷售費用是Lemonade最大的期間費用。2019年,銷售費用占到公司期間費用的51%,占同期收入的132%。

簡單來說,遠超過同期收入規模的龐大銷售費用,是導致該公司至今尚未實現盈利的主要原因。

我們下面來詳細分析銷售費用。

Lemonade目前的保險產品種類較集中,主要是面向租客和業主的房屋保險。

此外,公司還提供電子產品、家具、服裝、珠寶、藝術品等其他財產保險,並於今年2月新推出寵物保險。

公司也表示今後可能會選擇以承銷商或代理人的身份進入其他險種市場,如汽車和人壽保險。

但從公司2019年僅10萬美元的傭金收入(收入占比不足1%)來看,公司絕大部分承保業務為自營,目前承銷或代理的第三方保險公司產品極少。

因此,公司龐大的銷售費用主要用於推銷自身的保險產品。

Lemonade在招股書中,多處強調其龐大的銷售費用的必要性,並表示未來「計劃繼續投資於市場營銷,以吸引和獲得新客戶,並提高品牌知名度」。

公司稱其客戶群體是「下一代消費者(Next Generation of Comsumers)」。

公司同時將年輕消費者及高客戶留存率,視為其相較傳統保險公司的業務特色和優勢之一。

公司稱,其目前客戶中大約有70%的人年齡在35歲以下。截至2020年3月31日,公司的第一年客戶保持率和第二年客戶保持率分別為75%和76%。

銷售費用龐大、且尚未實現盈利的成長型公司,通常會試圖說服投資者:其目前高昂的獲客成本能夠隨著用戶的快速增長而降低,最終實現長期盈利。

比如,風雲君之前研究過的美國寵物電商Chewy(CHWY.N),長期以來將大量的現金流投資於營銷以吸引新客戶。詳見《燒錢模式能否燒出個未來?美國最大寵物電商Chewy「上市續命」 | 海外風雲》。

原因是Chewy堅信其客戶群體具有快速且持續的回報水平,即寵物消費會隨著時間的推移而增加,只要客戶繼續活躍在Chewy的平台上。

也就是說,只要客戶能夠留存,客戶終身價值(Lifetime value,LTV)最終將超過新客戶獲取成本(Customer acquisition costs,CAC)。

Lemonade在招股書中表示了類似的觀點:「我們相信我們客戶的終身價值遠高於我們獲取他們的成本。」

公司的解釋是,客戶對保險的需求是隨著財富和年齡的增長而增長的。公司舉的例子包括:

3年前購買Lemonade租賃保險的客戶現在花在租賃保險上的錢比他們剛加入時多了50%;

截至2020年3月31日,Lemonade平均年齡為30歲的保險客戶,對應的年保險費為60美元;40歲的客戶對應600美元的年保險費;50歲的客戶對應6000美元的年保險費。

再來看看實際數據是否支持公司的說法。

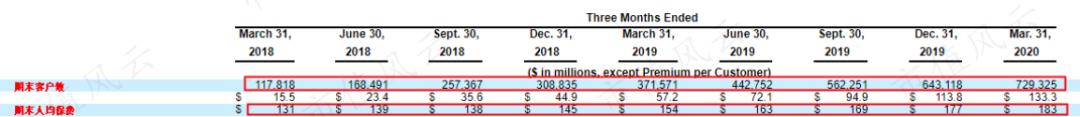

根據公司披露,截至2020年一季度末,公司保險客戶人數為72.9萬,與2018年一季度末的11.8萬相比,期間的年復合增長率為149%。

而截至2020年一季度末,公司客戶的人均年保費為183美元,與2018年一季度末的131美元相比,期間的年復合增長率為18%。

總的來說,公司當前收入主要靠客戶數量的增長驅動,但收入和客戶數量的快速增長並未帶動盈利明顯改善。

四、現金流壓力或非上市首要原因

維持充足的流動性是保險公司管理資產負債的重點。

保險行業通常具有高負債的特征,保險公司根據其負債端久期(Duration)匹配相應期限的資產,以實現資產負債匹配。

通常,財險公司的資產負債率要低於壽險公司,原因是財險公司負債端的久期更短。

此外,互聯網保險公司通常較傳統保險公司有著更低的資產負債率。

截至2020年一季度末,Lemonade的資產負債率為31%,低於其互聯網保險公司同行EverQuote(EVER.O)和眾安在線(06060.HK),並低於傳統財險公司好事達保險和伯克希爾·哈撒韋,更低於傳統壽險公司友邦保險和中國人壽(02628.HK)。

截至2020年一季度末,Lemonade近4億美元的總資產中,以現金、現金等價物及受限製現金為主,達到2.74億美元。

據披露,加上短期投資(總投資中的絕大部分為短期投資),公司賬面上可動用的現金流為3.04億美元。

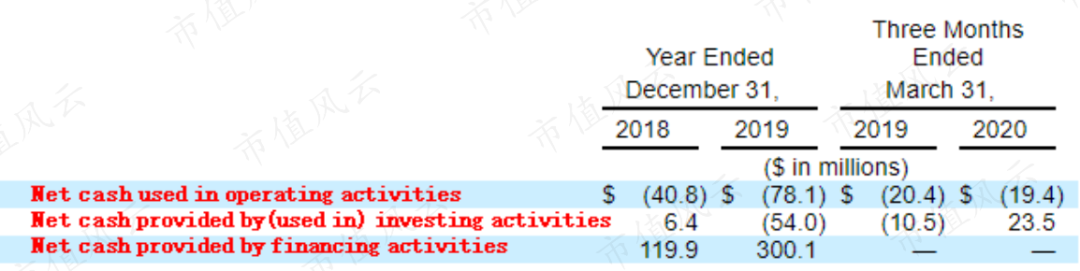

Lemonade目前仍是一家「燒錢」的公司,從開展業務以來,仍未實現正的經營活動現金流淨額,公司通過融資活動(主要是私募股權融資)來覆蓋現金流出。

上文提到,Lemonade在2019年9月完成了最後一輪私募股權融資,從包括軟銀在內的投資者處募集到約3億美元,此後未再進行外部融資。

同是軟銀支持的公司,正在申請IPO的Lemonade難免會被拎出來跟去年IPO失敗的WeWork比較一番。

風雲君此前曾將WeWork的上市選擇,形容為「燒錢率與現金流的生死之戰」。(詳見《4年巨虧300億的共享辦公鼻祖WeWork要來上市了:「燒錢率」與現金流的生死之戰》)

由於「二房東」的商業模式導致資本開支不斷增加,WeWork申請上市之前面臨的現金流狀況則要嚴峻得多。

截至申請IPO前的2019年上半年,WeWork融資活動現金流淨流入為34.3億美元,而同期投資活動現金流淨流出已高達23.6億美元,大部分現金都流向了資本開支。

相比之下, Lemonade憑借此前兩輪股權融資,目前的現金流其實頗為充裕。

2018年和2019年,Lemonade經營活動淨流出的現金分別為4080萬美元和7810萬美元,而同期融資活動淨流入的現金分別高達1.2億美元和3億美元,足夠覆蓋其廣義經營活動現金流。

2020年一季度,Lemonade經營活動淨流出的現金為1940萬美元。

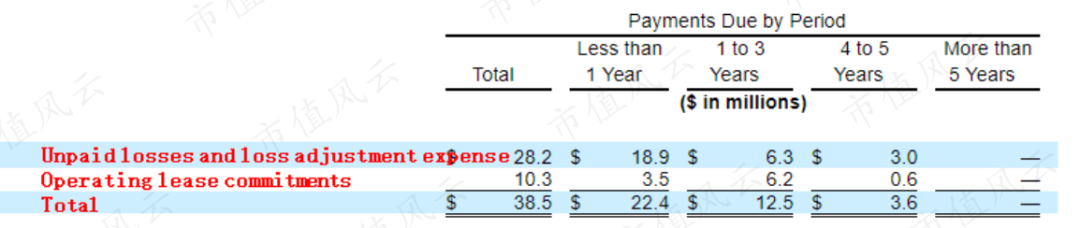

同時考慮到公司目前賬面上逾3億美元的可動用現金,而公司一年內需要支付的合同義務為2240萬美元,公司短期內流動性並不成問題。

據招股書披露,Lemonade作為一家互聯網保險公司,沒有任何關於實質性資本支出(如固定資產投資)的計劃。

公司在招股書中表示,至少在未來12個月,公司完全能夠滿足其流動性需求。

公司同時表示,即使流動性不足,其也能通過第三方借款、出售股份、發行債券或參與新的再保險安排等方式,籌集額外資金。

因此,風雲君認為,現金流壓力或許並非是Lemonade選擇上市的首要原因。

編輯/Charliexie